摘要:并购交易过程中,各个股东的利益交织在一起,交易方案呈现出来的每一个细节都反应了交易师如何去平衡交易双方、单独卖方的利益诉求。国农科技购买智游网安 100%股权这一案例中的差异化定价,正是解决不同卖方内部的利益需求,根据不同的股东需求及实际情况,做出适合具体情况的方案。

整体交易情况

国农科技发行股份购买彭瀛等 19 名交易对方合计持有的智游网安 100%股权

非公开发行股份购买资产

智游网安 100%股权

具体如下: 智游网安 2019 年度、2020 年度和 2021 年度的扣除非经常性损益后归属于母公司所有者的净利润分别不低于人民币 9,000 万元、11,700 万元、15,210 万元。标的公司实际净利润数未达到承诺净利润数,业绩承诺方应就有关差额部分以股份方式进行补偿考核基数=标的公司截至 2021年12 月 31 日经审计的应收账款净额*90%。应收账款净额=应收账款账面余额-坏账准备期末余额。如标的公司在 2022 年 12 月 31 日对上述截至 2021 年 12 月 31 日的应收账款仍未能完全回收的,则彭瀛、郭训平和郑州众合应就未能回收的差额部分以现金方式向上市公司支付补偿金。若在 2024 年 12 月 31 日前,标的公司继续收回上述截至 2021 年 12 月 31日应收账款差额部分的,上市公司自标的公司收到相应应收账款后 10 个工作日内向应收账款考核义务方返还同等金额补偿款。标的公司在 2024 年 12 月 31 日之后收回上述差额部分应收账款的,上市公司不再向应收账款考核义务方返还补偿款。

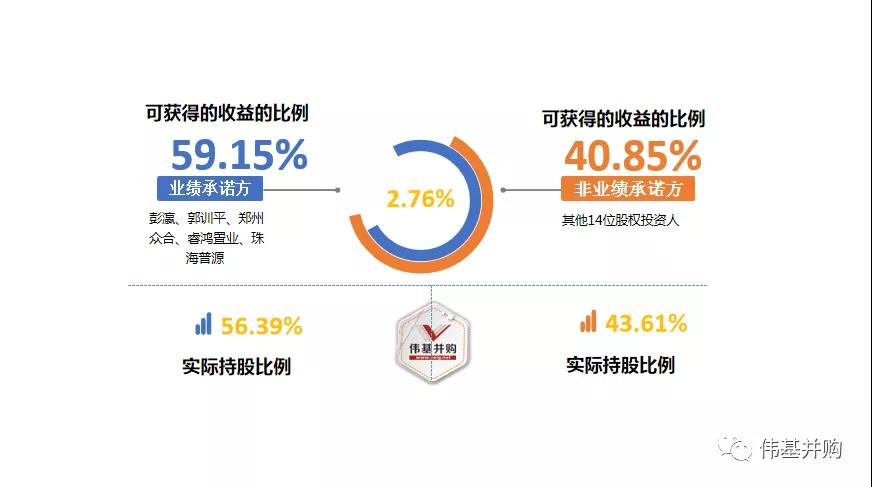

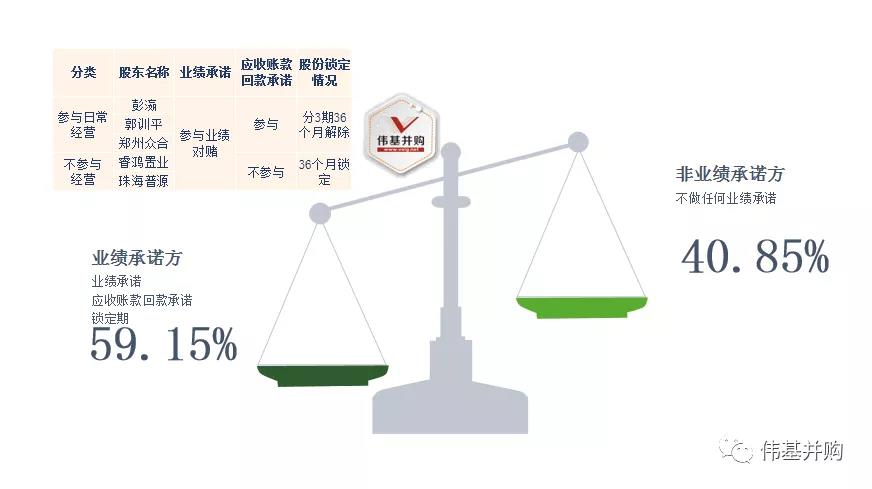

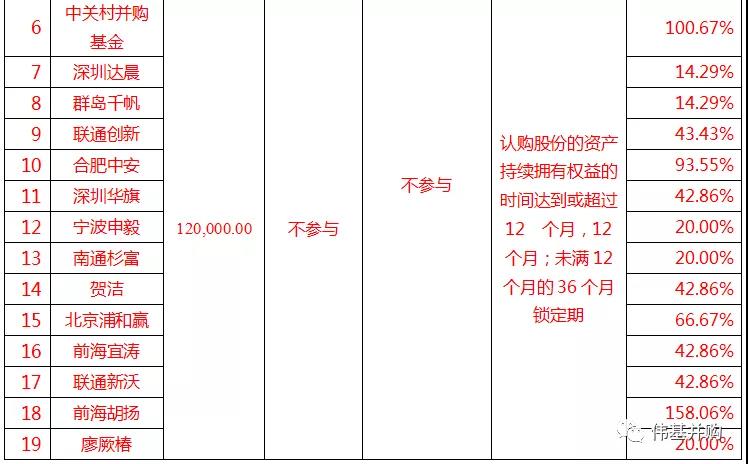

本次交易中,结合承担利润补偿责任、股份锁定等因素,交易对方转让标的公司股权采取差异化定价,但标的公司100%股权的交易价格128,100.00万元总体保持不变。1、交易方案根据业绩承诺与否,进行分类,差异化定价:承担业绩承诺的彭瀛、郭训平、郑州众合、睿鸿置业、珠海普源5位股东所持标的公司56.39%的股份换取了12.81亿59.15%的对价,剩余14位股东以所持43.61%的股份换取12.81亿40.85%的对价,两者之间的2.76%作为业绩承诺的价格在交易方案中得以体现。

2、交易方案再对业绩承诺方根据是否参与日常经营,确认是否需要对应收账款回款进行对赌承诺;彭瀛、郭训平、郑州众合3位股东日后参与公司经营,对应收账款回款进行承诺;睿鸿置业、珠海普源2位股东日后不参与公司经营,不对应收账款回款进行承诺;

超额业绩奖励不得超过本次交易对价的 20%。奖励比例不低于 30%,不超过 40%。

学习与点评

差异化定价在并购案例中已经屡见不鲜,经统计2018年初至今使用差异化定价的方式进行并购上市公司如下所示:

不同的股东,不同的价值需求,不同的风险偏好,会呈现出不同的交易方案。支付方式、业绩对赌、差异化定价都是利益各方博弈的结果,在并购交易过程中,交易方案只有平衡好各方的利益关系,满足各方的诉求才能够顺利的进行下去。小编相信,本次国农科技收购智游网安100%股权的交易过程中,差异化定价是为了平衡19位股东利益诉求的最佳解决方案,也是市场化对并购价值的最好体现。 不同的股东在标的公司所处的不同定位、不同需求点才营造出了不同的交易方案、交易定价。在证监会的反馈意见中,我们注意到第19题:请你公司结合本次交易对方持股时间、持股成本、按交易对价计算的收益率、相关可比案例等,补充披露本次交易作价采用差异化作价的原因及合理性、差异化定价安排是否有利于保护上市公司及中小股东权益。可以看出证监会对于特殊的交易事项,更多的关注交易方案的合理性、是否保护好上市公司及中小股东的权益。最终国农科技通过分析及案例、解释,获得证监会的认可,我相信这是证监会对并购价值市场化的认可。当然,本次差异化定价比例相比持股比例只差在2.76%,差异不大,这也是合理和符合市场案例的。这里提醒的是,差异化定价的差异不能够过大,不然真的不好进行合理性解释。 |